令和4年4月以降開始事業年度に適用される賃上げ促進税制ですが、来年も計算シートを作ろうかなと、別表をエクセルで作ってみました。

今回は中小企業向けも大企業向けも同じ別表で計算するようになったみたいですが、基礎数字の集計は付表で行うようになったんですね。

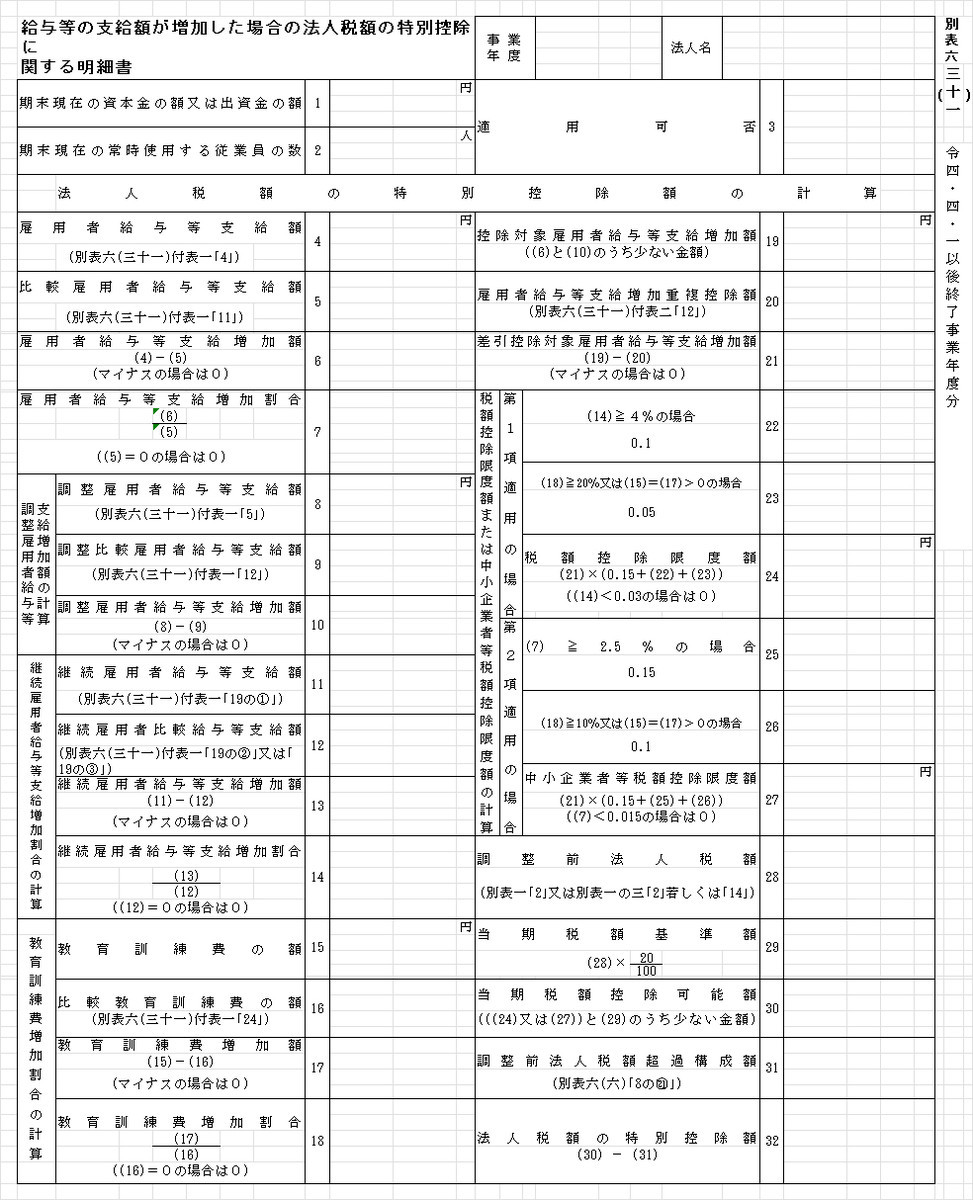

★別表6(31)

★別表6(31)付表1

大企業向けと中小企業向けの適用要件と控除率は、それぞれ以下のようになっています。

1、大企業向け

継続雇用者の給与等支給額が前年度比で3%以上増加→雇用者給与等増加額の15%税額控除

継続雇用者の給与等支給額が前年度比で4%以上増加→雇用者給与等増加額の25%税額控除上乗せで

教育訓練費が前年度比で20%以上増加⇒ +5%税額控除

2、中小企業向け

雇用者全体の給与等支給額が前年度比で1.5%以上増加→雇用者給与等増加額の15%税額控除

雇用者全体の給与等支給額が前年度比で2.5%以上増加→雇用者給与等増加額の30%税額控除上乗せで

教育訓練費が前年度比で10%以上増加⇒ +10%税額控除

大企業向けの適用要件は「継続雇用者の給与等支給額が前年度比で3%以上増加」。中小企業向けの適用要件は「雇用者全体の給与等支給額が前年度比で1.5%以上増加」というようになっています。

大企業向けは青色申告が要件なので中小企業も使えるのですが、適用要件が違うということは、中小企業の場合「雇用者給与等支給額では要件を満たさないけど、継続雇用者給与等支給額では要件を満たす」とか「継続雇用者給与等支給額が4%以上増えてるから、大企業向けの方が有利」という可能性がまたあり得ますよね・・・。

一度の入力で雇用者給与等支給額と継続雇用者給与等支給額を同時に集計できるようにして、両制度の適用可否と有利判定をまとめてできるようにするのがいいのかな?